백워드 디자인에 기반한 고등학교 가정교과 금융소비자교육 프로그램 개발

Development of High School Home Economics Financial Consumer Education Program based on Backward Design

Article information

Trans Abstract

The purpose of this study was to develop a high school home economics financial consumer education program based on backward design and validation by experts. The program was designed and developed by first selecting learning content elements through a review of existing research and an analysis of relevant literature. The next step was to categorize these elements into seven themes and apply the backward design instructional design model 2.0. The program was prepared in the form of a 21st teaching-learning course plan and workbook and was verified by nine home economics teachers with working experience in high school. The evaluation revealed that the average value for all questions was 3.81 (out of 4 points) and the CVR was .99, indicating that the program was valid. In addition, positive evaluations were received in terms of learning goals, content level, and learner participation by class. This study has significance in that a systematic financial consumer education program was developed by Education of Home Economics to improve the financial literacy of high school students. It can therefore be used as an elective course (mini-course) in Home Economics in the high school credit system. A follow-up study will be required to assess the improvement in financial literacy after implementing this program.

서론

1. 연구의 필요성 및 목적

4차 산업혁명으로 인한 급격한 직업 세계의 변화, 저출산 고령화에 따른 인구구조 변화, 감염병 유행 등의 요인은 우리의 미래를 점점 더 예측하기 어렵게 만들고 있다. 경제협력개발기구(Organization for Economic Cooperation and Development, OECD, 2018)는 미래의 환경이 변동성(volatility), 불확실성(uncertainty), 복잡성(complexity), 모호성(ambiguity)의 특징을 가지는 것으로 규정하고, 이러한 상황에 대비하는 수단으로 미래사회에서 요구하는 ‘핵심역량’을 중심으로 한 교육과정 개혁을 추진하고 있다. OECD는 이 역량 중 하나로 금융리터러시를 지목하고, 2012년부터 국제학업성취도 평가(Program for International Student Assessment, PISA)의 선택영역으로 편성하였다. 금융리터러시는 다양한 재무상황에 효과적인 의사결정을 내리기 위한 지식과 기술을 적용하는 능력을 의미한다(OECD, 2018). 현대사회에서 금융리터러시는 개인의 삶의 질을 좌우하고 나아가 생존에 영향을 미치는 필수 소양이 되었다(Hahn, 2017). 특히 다양한 금융상품의 출현과 금융기관의 대형화, 글로벌화로 인해 오늘날 금융소비자는 그 어느 때보다 복잡하고 불확실성이 높은 금융환경에 놓여있으며(Lee et al., 2017), 경제적 불황을 틈탄 불법 사금융 피해 및 금융환경의 디지털화로 인한 소외 사례도 증가하고 있다(Lim, 2020). 이에 금융환경 변화에 적극적으로 대응하고 금융 시장을 최대한 효율적으로 활용함으로써 주어진 재산과 소득을 합리적으로 관리하는 능력을 기르기 위한 ‘금융소비자교육’의 필요성 역시 커지고 있는 실정이다(Hahn, 2017).

금융감독원과 한국교육과정평가원(Financial Supervisory Service & Korea Institute for Curriculum and Evaluation, 2010)은 학교 금융교육의 기준서를 제공하기 위해 「금융교육 표준안」을 발간하면서 사회과와 가정과에서 금융소비자교육을 강화할 것을 제안하였다. Kim (2012)에 따르면 금융교육은 경제교육이나 소비자교육의 범주 안에서 구체화된 개념이므로, 교과 내용에 이미 경제교육의 내용을 포함하고 있는 사회과나 소비자교육의 내용을 포함하고 있는 가정과를 통해 금융교육을 실시하는 것이 효과적이다. 그러나 현재 학교현장의 금융교육은 범교과 학습 주제의 하나로 산발적으로 다루어지고 있으며 내용의 체계화와 수업 시수가 부족하고, 이론에 치우친 교육이 대부분으로 실제적인 금융 생활에 필요한 교수·학습이 제대로 시행되지 않고 있다(Chun, 2012). 또한 가정교과의 경우 2015 개정 고등학교 교육 과정의 가정계열 과목인 ‘기술·가정’과 ‘가정과학’은 모두 선택과목이며, 특히 진로선택과목인 ‘가정과학’의 채택률은 매우 저조하여 학습자가 금융교육 관련 내용을 접할 기회 역시 부족한 상황이다(Lee et al., 2020). 더불어 식·의·주·가족·소비 분야를 전체적으로 다루고 있는 기존 가정 과목들의 특성상 금융교육의 내용을 깊이 있게 학습하기에는 수업시수가 부족하다는 한계를 가지고 있다. 이에 금융교육에 대한 사회적 필요성과 학습자의 요구, 학생의 과목 선택권을 강조하는 고교학점제 및 2022 개정 교육과정의 추진 상황 등을 종합적으로 고려하여, 가정교과에서는 현재 운영되고 있는 소비자교육의 하위 범주로서의 금융교육을 넘어서 미니과목이나 공동교육과정 개설 등 다양한 방식으로 금융소비자교육을 추진해야 할 것이다.

급변한 금융환경을 반영하여 2020년 개정된 「금융교육 표준안」은 학생들이 실제 맥락에서 원활한 금융 생활이 가능하도록 금융역량 증진 방안을 모색하고 이에 기반한 성취기준을 제시하고 있다(Lee et al., 2020). 학생들이 미래에 직면하게 될 금융 의사 결정은 현재 성인들이 직면하고 있는 금융 의사결정보다 한층 더 복잡하고 세분화될 것이며, 이런 상황에서 모든 금융 지식을 지니게 할 도리는 없다(Hahn, 2017). 따라서 현재 이루어지는 지식 전달 위주의 방식에서 벗어난 새로운 금융소비자교육 수업 프로그램이 학교현장에 제공되어야 한다. 역량 중심의 교육과정은 수업을 통해 단순히 지식을 습득하는 것이 아닌 지식의 전이와 활용, 새로운 지식으로의 융합, 실세계 맥락에서의 완전한 활용을 추구하는데, 이러한 ‘역량 중심 교육과정’을 실행하기 위한 방안으로 ‘백워드 디자인’ 수업 설계모형이 대두되고 있다(Jeong & Lee, 2016). 백워드 디자인(backward design)은 학습자가 전이 가능성이 높은 주요 아이디어를 학습하여 실제적 맥락 속에서 지식과 기능을 적용하고 진정한 이해에 도달하도록 수업을 설계하는 것을 목적으로 한다(Kang & Lee, 2016). 백워드 디자인은 GRASPS에 맞춰 수행과제를 구성하는데, GRASPS란 학생들이 실생활에 적용할 수 있는 상황(situation)에서 어떤 목표(goal)를 가지고 구체적인 청중(audience)을 고려하면서 특정한 역할(role)과 기준(standards)에 맞게 수행(performance)을 하고 결과물을 만들어내는 것을 의미한다. 따라서 본 연구에서는 백워드 디자인을 기반으로 학습자가 실제적 맥락에서 주요 아이디어를 학습한 후 이를 영속적으로 생활에 적용하여 금융리터러시를 함양하도록 프로그램을 설계하고, 전문가들의 타당도 검증 절차를 거쳐 고등학교 가정교과 금융소비자 교육 프로그램을 개발하는 것을 목적으로 하였다.

이론적 배경

1. 금융리터러시

금융리터러시는 국내 연구에서 주로 ‘금융이해력’으로 번역하여 사용되어 왔다. 그러나 금융리터러시의 정의는 단순히 지식과 정보를 이해하는 것을 넘어서, ‘정보에 근거하여 판단하고 효과적인 결정을 할 수 있는 능력(Noctor et al., 1992)’까지 포함하고 있다. 미국의 금융교육 실행 기구인 점프스타트는 금융리터러시를 ‘평생 동안의 금융 안전을 위해서 자신의 금융 자원을 효과적으로 관리할 수 있는 지식과 기술을 활용할 줄 아는 능력’이라고 정의하였다(JumpStart Coalition for Personal Financial Literacy, 2015).

이와 같은 금융리터러시의 증진은 개인의 재정 결정 탐색과 재정 복지 강화에 긍정적인 영향을 미친다. 금융리터러시 수준이 높은 사람은 은퇴를 미리 계획할 가능성이 크며 계획이 없었던 사람보다 은퇴 연령에 소유한 자산이 3배 가까이 많은 것으로 나타났다(Lusardi & Mitchell, 2011). 반면 금융리터러시 수준이 낮은 사람들은 부채와 관련된 문제가 있는 경우가 많았고, 고비용의 부채를 선택할 가능성도 높았다(Lusardi & Tufano, 2015). 또한 사회 구성원들의 금융리터러시 향상은 포괄적인 경제 성장과 회복력 있는 금융 시스템을 촉진시킨다(OECD, 2018). 때문에 OECD를 비롯한 주요 국가들은 금융지식에 대한 중요성을 강조하면서 이를 실생활에서 적용할 수 있는 금융교육과 훈련을 강화하고 있다(Hong & Choi, 2017).

특히 청소년기의 금융리터러시는 성인이 되고 난 이후 금융 생활의 성패를 좌우한다. 청소년의 금융리터러시는 단지 이 시기에만 국한되는 것이 아니라, 전 생애주기별 재무적 성공에 결정적인 영향을 미치는 것으로 조사되었다(Chun, 2012). 갈수록 복잡해지는 금융환경 속에서 금융리터러시 향상을 위한 교육이 21세기를 살아가는 청소년들에게 필수적으로 요구된다는 주장은 국내외에서 많은 공감대를 형성하고 있다. 금융리터러시의 부재는 개인의 삶뿐만 아니라 국내외 금융위기를 심화시킬 수도 있기 때문이 다(Choi, 2018).

이러한 상황을 반영하여 미국, 영국, 호주 등 해외 주요 국가들은 국민들의 금융리터러시 향상을 위한 국가 차원의 정책 수립 및 금융교육 개선을 적극적으로 추진하고 있다(Hahn et al., 2015). 미국과 영국에서는 정부가 주도하는 민관 네트워크를 구축하여 금융소비자의 역량 강화를 위한 학교 금융교육에 매진하고 있으며 일본의 경우 금융홍보중앙위원회의 주도로 가계관리, 경제체제, 직업교육 등의 내용을 포함한 금융교육을 시행하고 있다(Kim & Kim, 2017). 반면 국내의 체계적인 금융교육은 아직 미흡한 수준이다. 2020년 실시한 전국민 금융이해력 조사 결과 참여자 중 24.6%만이 금융·경제교육의 경험이 있다고 응답하였다(Financial Supervisory Service & Korea Institute for Curriculum and Evaluation, 2020b). 또한 금융교육 실태조사에 따르면 우리나라의 금융교육은 양적으로는 확대되어 왔으나 콘텐츠 등 내용적 부분에 있어서는 개선이 필요한 것으로 나타났다(Financial Services Commissin, 2020). 이에 본 연구에서는 고등학생을 대상으로 금융리터러시를 향상시킬 수 있는 가정과교육 프로그램을 개발하고자 한다.

2. 금융소비자교육

1) 학교 금융소비자교육

금융환경에 노출된 모든 사람에게 체계적이고 지속적으로 교육을 시행하기 위한 방법으로는 학교 교육을 통한 실천이 가장 효과적이다(Choe & Choi, 2005). 학교는 높은 접근성과 체계성을 바탕으로 국가적 차원의 교육을 실행할 수 있는 최적의 기관이자, 특정 이론이나 민간 행위자의 이해관계에서 보다 중립성을 유지할 수 있기 때문이다(Choi, 2018). 따라서 금융소비자를 보호하기 위한 사전적 대응책으로써서 학교가 금융교육의 핵심축이 되어야 한다(Kim, 2017). 금융감독원과 한국교육과정평가원은 학교 교육 현장에 금융교육을 활성화하기 위하여 2010년 「초·중·고 금융교육 표준안」을 발간하고, 관련 교과에서 구체적이고 현실적인 금융교육이 이루어지도록 각종 노력을 기울이고 있다. 또한 2015 개정 교육과정에서는 범교과 주제 중 하나로 경제·금융 교육을 선정하여 교육 활동 전반에 걸쳐 통합적으로 다루도록 권장하고 있다(Ministry of Education, MOE, 2015b).

「초ㆍ중ㆍ고 금융교육 표준안」은 금융감독원과 한국교육과정평가원에 의해 공동으로 개발되어 금융교육 기준서 역할을 해왔다. 이후 출간된 지 10년 만인 2020년에 금융환경의 변화와 새로운 금융교육의 동향을 반영하여 금융교육 표준안이 개정되었다. 디지털 금융의 발달과 글로벌 저성장, 예기치 못한 감염병 등으로 인해 금융환경은 급격하게 바뀌었고 이 변화를 금융교육 표준안에 반영해야 한다는 요구 역시 증가하였다. 이러한 필요성에 근거하여 개정된 표준안은 ‘디지털 금융’, ‘금융소비자 보호’ 관련 내용이 추가되었으며 배치순서 조정 및 중복내용의 통폐합을 통해 각 내용들이 학생 발달과정에 맞추어 상호 유기적으로 연계될 수 있도록 하였다(Lee et al., 2020).

「2020 개정 금융교육 표준안」은 Table 1에 제시된 바와 같이 5개의 대영역(금융과 의사결정, 수입과 지출관리, 저축과 투자, 신용과 부채관리, 보험과 은퇴설계)과 12개의 중영역으로 구분되며 학교급별 내용의 범위(scope)와 계열(sequence)에 따른 성취기준을 제시하고 있다. 또한 금융교육에 충분한 시간을 할애하기 어려운 학교현장의 여건을 고려하여 금융교육을 위한 최소한의 내용을 선별한 핵심 성취기준을 선정하였다.

2) 가정교과와 금융소비자교육

가정교과에서는 주로 ‘소비자교육’의 하위 내용요소로 ‘금융’을 다루어 왔다. 그러나 최근 금융이 개인과 사회의 경제생활에서 차지하는 비중과 역할이 점차 높아지면서 ‘금융교육’, ‘금융소비자교육’이라는 용어가 적극적으로 등장하기 시작하였다(Kim, 2012).

Kwon과 Lee (2011)는 가정과 교사교육에 있어서 금융소비자 교육의 중요성을 인식하고 교사교육을 위한 교육과정을 분석하였다. 그 결과 교사 양성 교육과정에 가계경제와 소비자교육 등 일부 과목들이 편중되어 개설되어 있다는 문제점을 제기하고, 가정과 교사를 양성하기 위한 교육과정에 다양한 금융소비자교육 내용 구성 틀을 적용해야 한다고 보았다.

2000년~2011년까지 가정과 금융소비자 연구들을 비교·분석한 Kim (2012)은 가정교과를 통한 금융교육을 소비자교육의 한 구성요소로 축소·제한하지 말고 ‘금융소비자교육’으로 융합·승격시켜서, 학습자들이 금융소비자로서의 역할을 수행하는 데 필요한 지식과 기술을 습득하여 금융역량을 기르도록 해야 한다고 주장하였다. 또한 실제적인 개인 재무 관리능력을 높이는 것에 교육목표를 두는 금융소비자교육이 이루어져야 한다고 보았다.

Lee와 Lee (2015)는 금융감독원과 한국교육과정평가원의 금 융교육 표준안을 기준으로 중·고등학교 교과서에 나타난 금융교육 내용을 분석하였다. 그 결과 중학교와 고등학교에서의 금융교육이 분절적으로 다루어지고 있으며 일관성이나 위계성이 부족하고, 개념적 지식 전달 중심으로 내용이 구성되어 있다는 문제를 제기하였다. 나아가 개선 방향으로 가정과와 사회과에 중복되는 내용요소를 수정하고 체계적으로 고루 내용이 포함될 수 있도록 하는 것이 필요하며, 미래사회의 금융환경 변화에 민감한 내용들을 다루어 줌으로써 가정과에서 추구하는 실천적 문제해결 역량을 길러줄 수 있어야 한다고 제언하였다.

금융소비자교육과 관련하여 2015 개정 가정과 교육과정(MOE, 2015a)을 살펴보면 초등학교에서는 용돈 관리 수준에 중점을 두고 있으며, 중학교에서는 소비자로서의 능력, 태도, 역할을 계발하는 교육이 비중 있게 다루어짐을 알 수 있다. 금융소비자교육의 핵심 내용이라고 볼 수 있는 ‘재무계획’, ‘금융상품에 대한 이해’ 등은 고등학교 ‘생애 설계’, ‘자립적 노후 생활 준비’ 부분에 반영되어 있다. 또한 진로 선택 과목인 ‘가정과학’에서는 심화된 내용으로 ‘소비자와 가계 재무설계’를 다루고 있다. 그러나 미래 사회의 금융 환경 변화에 대처하기에는 내용이 매우 부족한상 황이기에 고등학생을 대상으로 한 가정교과의 금융소비자교육 프로그램이 필요하다.

3. 백워드 디자인

1) 백워드 디자인의 개념 및 특징

Wiggins와 McTighe (2005)는 전통적 수업 설계 방식이 암기 위주의 단순 지식 전달과 교과서 진도 나가기에 치우쳐 있다는 문제점을 지적하면서 이를 극복하려는 방안으로 이해중심 수업설계(Understanding by Design, UbD)를 제안하였다. UbD는 전통적인 Tyler의 수업 모형과 달리 교육과정 설계 초기 단계에 교육이 추구하는 ‘목적’과 그 목적의 달성 여부를 확인할 수 있는 ‘평가’를 우선적으로 고려하고 학습 경험을 설계하는 순서상의 변화를 보여 ‘백워드 디자인’이라는 별칭으로 불린다(Yoo & Lee, 2018).

백워드 디자인은 전이 가능성이 높은 주요 아이디어에 초점을 두어 학습자가 ‘영속적 이해(enduring understanding)’를 달성하도록 돕는다는 특징이 있다(Kang & Ryu, 2010). Wiggins와 McTighe (2005)는 모든 지식을 학교에서 가르칠 수는 없으므로 학습자가 다양한 상황에 적용할 수 있는 ‘전이 가능성이 높은 주요 아이디어’를 배우는 것이 학습의 효과가 높다고 보았으며, 이를 ‘영속적 이해(enduring understanding)’라는 용어로 정의하였다. 이러한 특징으로 인해 백워드 디자인은 2015 개정 교육과정의 시행을 전후로 하여 다양한 연구가 이루어졌다. 2015 개정 교육과정은 “창의융합 인재육성”이라는 교육적 의도를 성취하기 위해 ‘핵심개념’을 심층적으로 학습하게 하는 교육과정 설계 방법을 제시하였는데, 핵심개념을 제시한 배경은 학습자의 영속적 이해를 촉진하고 비판적 사고력과 통찰력, 문제해결 능력 등의 ‘역량’을 기를 수 있도록 돕기 위해서이다(Lee et al., 2014).

2) 가정교과와 백워드 디자인

생활에 관한 다양한 지식을 실제 삶에 적용하고 실천하도록 하는 데 목표를 두는 가정교과의 성격을 고려한다면 영속적 이해를 목표로 하는 백워드 디자인의 활용이 교과 성격 구현에 적절한 실행방안이 될 수 있다(Wang, 2018). Lee와 Yoo (2015)는 가정 수업이 학생과 교사의 상호작용, 진정한 이해를 바탕으로 실천하는 교과이므로 이러한 기본 요소가 수업에 녹아있는 백워드 디자인에 기반한 수업은 학습자에게 진정한 배움과 의미 있는 활동이 될 것이라고 보았다.

Yoo와 Lee (2018)는 가정교과는 생활에 대한 지식, 능력, 가치판단력을 함양하여 실천적 문제해결을 통해 자립적인 삶의 영위와 건강한 상호작용 관계를 형성하는 것을 목표로 하는 실천비판적인 교과의 성격을 가지고 있으므로, 가정과 교사는 학습자가 실천적 문제를 다루는 데 관련되는 중요한 개념, 지식, 원리, 이론을 단순히 기억하는 것이 아니라 영속적으로 이해할 수 있도록 핵심개념과 원리들을 추출하고 재구성해서 가르쳐야 한다고 하였다. 또한 백워드 디자인을 기반으로 하여 가족생활 영역의 체제적 수업을 개발 및 실행하여 백워드 디자인 적용 수업이 학습자의 영속적 이해를 촉진시켰음을 확인하였다.

Yu와 Park (2019)은 백워드 디자인을 기반으로 가정과의 교과 역량인 ‘관계형성능력’을 향상시킬 수 있는 건강한 커플관계 교육 프로그램을 개발하고, 가정교과에서 정교화된 틀로서 백워드 설계를 활용하면서 내용과 방법적인 면에서는 가치를 추구하는 비판이론의 관점을 가지고 있음을 확인하였다. 또한 프로그램을 정규 교육과정 및 세종시 캠퍼스형 공동교육과정에 개설하여 효과를 검증함으로써 고교학점제 전면 시행에 대비하여 고등학교 교육과정에서 폭넓은 가정과 선택과목이 개설될 수 있는 기틀을 마련하였다.

타교과에서도 백워드 디자인 설계 수업이 학습자의 영속적 이해를 촉진하여 실제 삶에 필요한 역량 함양에 기여함을 입증한 선행연구가 다양하게 이루어졌다. Lee와 Yoo (2020)는 백워드 설계를 적용한 과학 수업이 문제 상황에서 논리적, 비판적 사고를 통해 스스로 해결책을 찾아가는 과학적 탐구능력의 향상에 영향을 미쳤음을 확인하였다. 또한 연구에 참여한 학습자들은 과학적 지식을 바탕으로 타인과 정보를 교환하고 다양하게 논쟁하며 문제를 해결하고자 하는 과학적 의사소통 능력도 향상되었다. Baek (2017)은 백워드 디자인을 바탕으로 도덕교과 수업을 개발 및 실행한 결과 학습자가 이미 알고 있던 지식과 수업 내용을 연결 지어 자신의 삶에 적용했으며, 수동적이었던 수업 태도가 주도적이고 적극적으로 변하였음을 검증하였다

이상의 선행연구를 통해 백워드 디자인은 학습자에게 생애 전 과정에서 일상생활과 일의 도전을 잘 해 나갈 수 있는 자율적·주도적인 힘을 부여하고자 하는 가정과 교육의 비전(NASAFCS, 2008)을 실현하기에 적합한 수업설계 방법임을 확인할 수 있었다. 따라서 이 연구에서는 학습자가 금융리터러시를 함양하고 실생활에 적용할 수 있도록 백워드 디자인에 기반하여 가정교과 금융소비자교육 프로그램을 개발하였다.

연구 방법

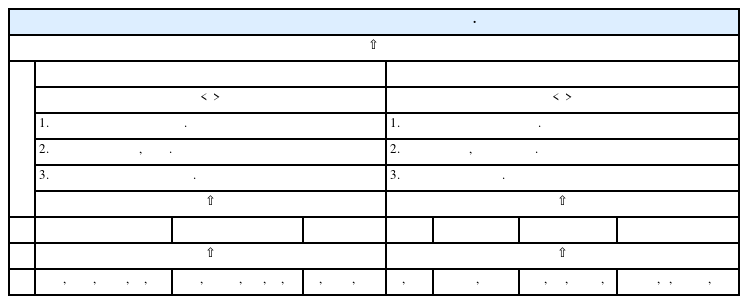

본 연구는 Figure 1에 제시된 바와 같이 백워드 디자인의 3단계 모형에 따라 고등학교 가정교과 금융소비자교육 프로그램을 설계하고, 교수·학습과정안과 학습활동지의 형태로 구체화하여 전문가들로부터 타당도 검증을 받은 후 수정 보완하여 최종안을 개발하였다.

1. 고등학교 가정교과 금융소비자교육 프로그램 설계

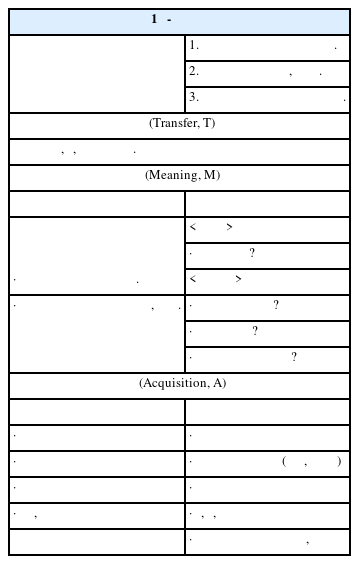

백워드 디자인 2.0버전은 Wiggins와 McTighe가 2011년 발표한 것으로 1.0버전과 비교하여 3단계의 순서는 같으나 내용과 설계 템플릿에서 약간의 차이를 보인다. 2.0 버전은 1단계에서 설정하는 단원의 목표를 전이(transfer, T), 의미(meaning, M), 습득(acquisition, A)으로 유형화하였다. 또한 2, 3단계에서도 목표 유형을 T, M, A로 코드화하여 활용함으로써 목표가 평가 계획과 학습경험 선정에 일관성 있게 반영되도록 하였다(Kang et al., 2019). 백워드 디자인의 모든 단계는 템플릿을 통해 표현된다. 템플릿은 단원을 구체적인 형태로 구현하고, 설계 과정에서의 오류를 보완할 수 있는 역할을 하며(Kang & Lee, 2013), 구체화 정도에 따라 1쪽, 2쪽, 6쪽 템플릿으로 구분한다. 본 연구는 백워드 디자인 2.0 버전의 1쪽 템플릿 양식을 기반으로 고등학교 가정교과 금융소비자교육 프로그램을 설계하였고, 템플릿 양식은 Figure 1에 제시하였다.

1) 1단계: 바라는 결과 확인하기

1단계 템플릿은 목표 설정하기, 전이, 의미, 습득의 하위요소로 구성되어 있다(Figure 1 참고). ‘목표 설정하기’에서는 학생들이 도달해야 할 목표를 설정하기 위해 교육과정 성취기준의 의미를 주의 깊게 분석하고 해석하는 과정을 거친다. ‘전이(T)’ 목표는 단원 전반에 걸친 장기적인 목표로 학습자들이 이해를 바탕으로 새로운 상황에 적용하도록 한다. ‘의미(M)’는 학습자들이 단순한 사실의 암기를 넘어 추론과 사고의 과정을 거쳐 의미를 구성할 수 있게 하는 목표로서 이해와 본질적 질문으로 구성된다. ‘습득(A)’은 학습자들이 전이와 의미 목표를 달성하기 위한 단기적인 목표로 지식과 기능을 포함한다.

2) 2단계: 수용 가능한 증거 결정하기

2단계는 금융소비자교육 프로그램의 이해의 증거로 작용하는 수행과제를 선정하는 단계이다. 2단계 템플릿은 Figure 1과 같이 코드, 평가준거, 수행과제, 다른 증거로 구분되어 있다. ‘코드’는 수행과제가 전이(T), 의미(M), 습득(A)의 목표 유형 중 어느 것에 해당하는지 알파벳 약자로 표시하는 곳이다. ‘평가준거’는 학습자의 과제 수행 정도를 판단할 수 있도록 단어 수준으로 간략히 제시해야 한다. ‘수행과제’는 1단계에서 설정한 이해나 전이의 성취 정도를 판단하도록 수행에 기초한 과제를 개발하는 것으로 이 과정에서 GRASPS 요소를 활용할 수 있다. ‘다른 증거’는 수행과제로 평가될 수 없는 다른 목표를 평가하기 위한 방법을 계획하는 것이다.

3) 3단계: 학습경험 계획하기

3단계는 1단계에서 설정한 학습 목표 및 2단계의 수행과제와의 일치도를 고려하여 학습 경험과 수업을 계획하는 단계이다. 3단계 템플릿은 Figure 1과 같이 코드, 사전평가, 학습활동, 과정 모니터링으로 구분되어 있다. ‘코드’는 계획한 학습활동에 해당하는 목표의 유형을 알파벳 약자로 표시하는 것이다. ‘사전평가’는 학생의 사전 지식, 기능 수준 및 형성된 오개념을 확인하기 위해 평가를 계획하는 것을 의미한다. ‘과정 모니터링’은 학습과정 중에 발생할 수 있는 문제를 즉시 검토하여 피드백할 수 있도록 계획하는 것이다.

2. 전문가 타당도 검증 및 고등학교 가정교과 금융소비자교육 프로그램 개발

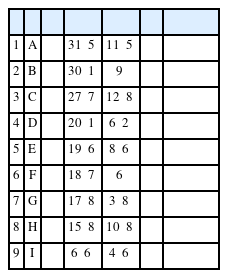

백워드 디자인의 3단계 과정을 통해 설계된 교육 프로그램은 차시별 교수·학습과정안과 워크북으로 구체화하여 초안을 개발하였다. 개발한 초안은 프로그램의 내적 타당성을 확보하기 위하여 10월 7일부터 10월 14일까지 전문가 평가를 실시하였다. 전문가는 현장 사용성 평가를 고려하여 고등학교 근무 경력이 있는 석사 학위 이상의 현직 가정과 교사 9인으로 선정하였다(Table 2 참조).

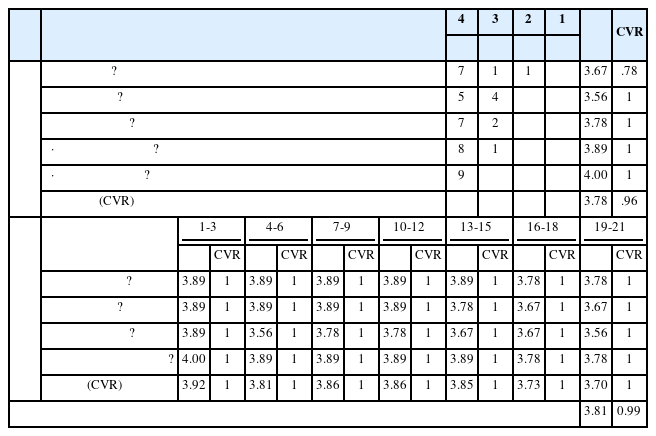

전문가 타당도 검증 문항은 Kim과 Park (2021)의 연구에서 사용된 문항을 Table 3과 같이 본 연구의 목적에 맞게 수정하여 사용하였다. 문항은 크게 전체 프로그램과 차시별 프로그램에 대한 두 영역으로 나누어 4점 Likert 척도로 구성하였으며, 평균과 내용타당도 비율(content validity ratio, CVR)을 산출하였다.

CVR의 산출 공식은

한편 전문가 타당도 검증 설문지에 개방형 문항으로 수정 및 개선사항을 서술하도록 하였고, 전문가 의견을 반영하여 수정·보완하여 최종적으로 고등학교 가정교과 금융소비자교육 프로그램을 개발하였다.

연구 결과

1. 백워드 디자인을 활용한 가정교과 금융소비자교육 프로그램 설계

1) 금융소비자교육 프로그램의 내용 체계

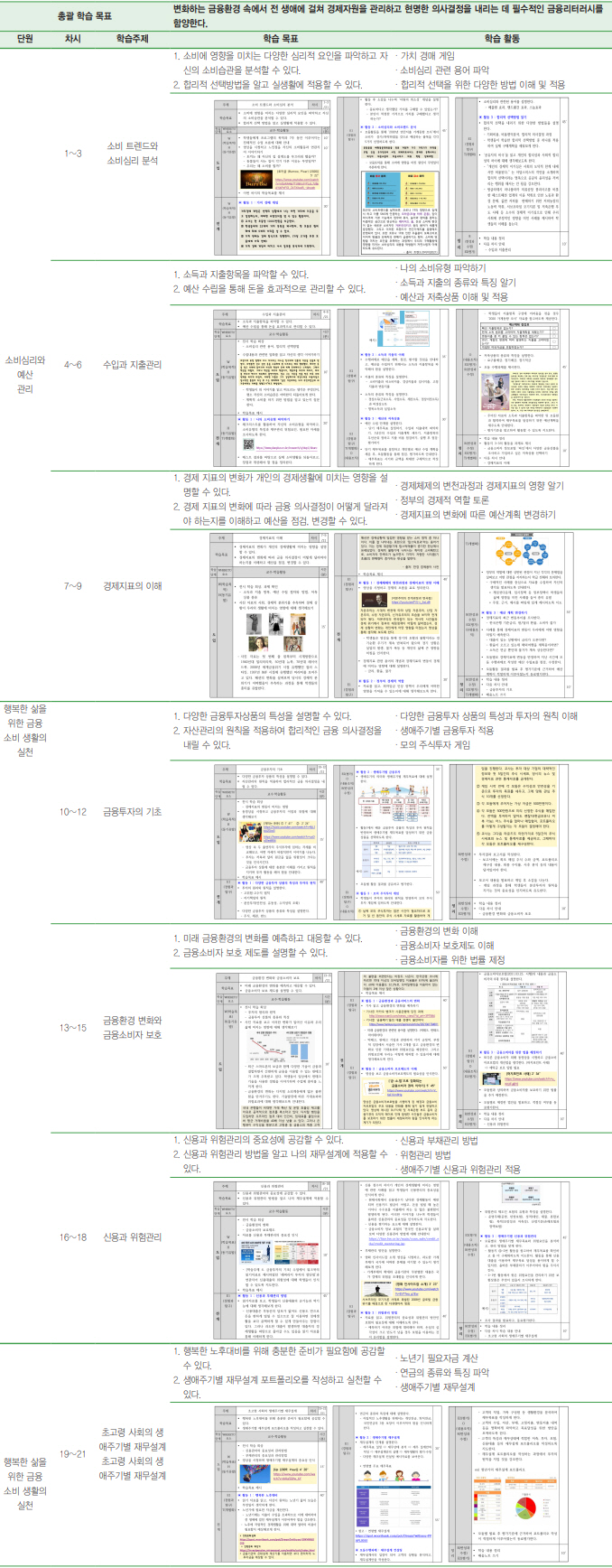

본 연구는 고등학교 금융교육표준안(Financial Supervisory Service & Korea Institute for Curriculum and Evaluation, 2020a)과 고등학교 가정계열 과목인 기술·가정, 가정과학 및 실용금융 등의 교육과정을 분석하고 도출한 학습 내용요소를 바탕으로 프로그램 목표 및 단원 목표를 설정하였다. Table 4와 같이 내용 요소의 연관성을 고려하여 7개의 학습주제로 유목화하였으며 전체적으로 두 개의 단원으로 나누었다. 두 단원은 서로 유기적으로 연결되어 있으며 학습 내용이 점차 심화되도록 구성하였다.

1단원 ‘소비심리와 예산관리’는 학습자들이 소득과 지출항목을 파악하고 단기 재무설계를 위한 예산계획을 수립하는 것을 목표로 한다. 첫 번째 주제를 ‘소비트렌드와 소비심리 분석’으로 선정한 이유는 학습자들이 중학교 기술·가정 수업을 통해 합리적인 소비생활의 실천을 학습하여 이미 배경지식을 형성하고 있기 때문이다. 또한 학습자들은 아직 소득이 없는 상태이므로 소비자의 관점에서 접근하는 것을 더 친숙하게 느낄 것이라고 판단하였다. 즉, 학습자들이 미래에 자립적인 경제생활을 하기 위해서는 합리적인 소비의 실천이 필요함을 깨달은 후, 이를 바탕으로 단기 재무목표를 이루기 위한 예산계획을 수립할 수 있도록 첫 번째 단원을 계획하였다.

2단원 ‘행복한 삶을 위한 금융소비생활의 실천’은 학습자들이 금융에 대한 이해를 바탕으로 생애주기별 재무설계를 계획하는 것을 목표로 한다. 1단원 예산관리 내용이 단기적 관점에서 경제 생활을 설계하도록 구성했다면, 2단원은 학생들이 장기적인 관점에서 자립적 경제생활을 계획하고 건강하고 행복한 삶을 영위하는데 필요한 자질을 기를 수 있도록 구성하였다.

2) 금융소비자교육 프로그램의 단원별 설계

고등학교 가정교과 금융소비자교육 프로그램은 두 개의 단원으로, 3단계로 구성된 백워드 2.0 버전 템플릿을 각 단원에 적용하여 개발하였다. 단원별로 백워드 디자인의 1, 2, 3단계를 거쳐 설계하였으며, 그 과정을 구체적으로 살펴보면 다음과 같다.

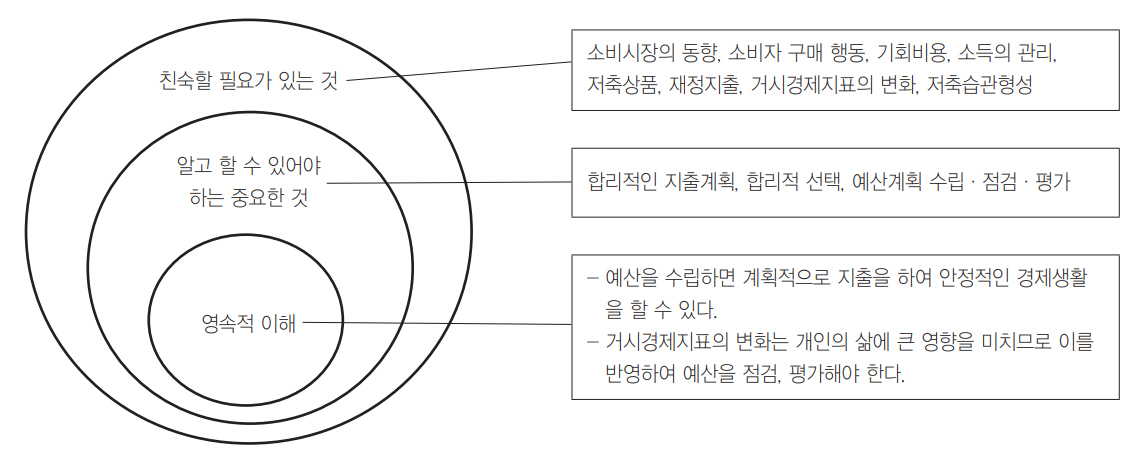

(1) 1단원: 소비심리와 예산관리

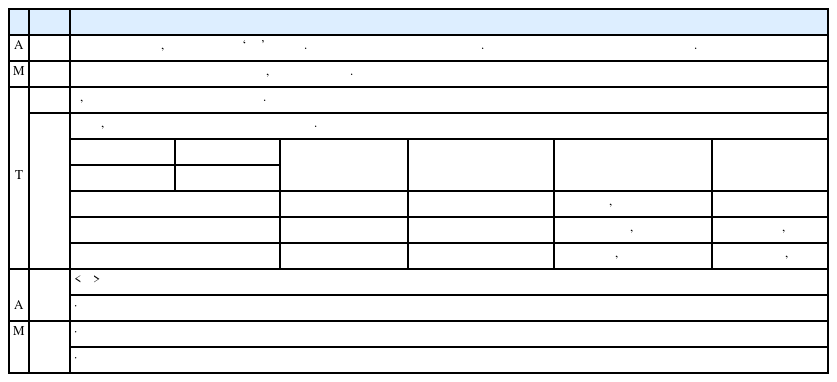

1단계는 ‘바라는 결과 확인하기’로 수업개발을 위한 목표를 구체적으로 설정하는 단계로서 Wiggins와 McTighe (2005)가 제시한 동심원 구조를 활용하여 Figure 2와 같이 1단원 내용의 핵심 개념을 우선 순위에 따라 명료화하였다. 즉, ‘소비심리와 예산관리’ 단원에서는 학습자가 안정적인 경제생활을 위한 계획적 지출의 중요성을 깨닫고, 개인의 삶에 영향을 미치는 거시경제지표의 변화를 반영하여 예산을 계획하는 자세를 지니도록 하는 것이 핵심 내용으로 도출되었다.

이에 따라 이해 목표로 ‘예산을 수립하면 계획적으로 지출을 하여 안정적인 경제생활을 할 수 있다’, ‘거시 경제지표의 변화는 개인의 삶에 큰 영향을 미치므로 이를 반영하여 예산을 점검, 평가해야 한다’를 설정하였다. 그리고 이해 목표를 바탕으로 추론을 통해 ‘경제적 자립을 위한 예산 계획, 점검, 평가 방법을 알고 실천할 수 있다’라는 전이목표를 설정하였다. 이러한 내용을 백워드 디자인 2.0 버전의 템플릿 양식에 맞춰 작성한 결과는 Table 5와 같다.

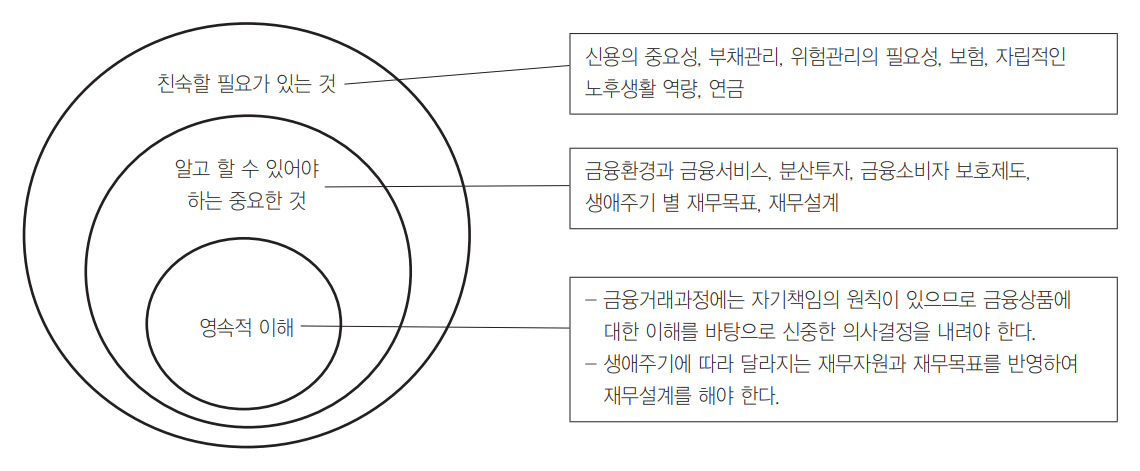

백워드 디자인 2단계 ‘수용가능한 증거 결정하기’에서는 설정한 목표에 학생들이 도달했는지 여부를 판단할 수 있는 수행과제 및 기타 다른 증거 수집을 계획한다.

1단원에서는 GRASPS 수행과제로 학생들의 역할을 현재 방영되고 있는 경제 예능 프로그램의 제작진으로 가정하고, 의뢰인의 예산 포트폴리오를 제작하여 발표하는 것으로 계획하였다(Table 6 참조). 또한 주요 개념과 관련된 퀴즈, 동료평가 및 자기평가를 통해 다른 증거를 수집하기로 하였다.

백워드 디자인 3단계 ‘학습경험 계획하기’는 목표와 평가를 고려하여 매력적이고 효과적인 학습활동을 수립하는 단계이다. 학습활동을 설계하기 전에 학생들의 선수학습 정도를 살펴보기 위해서 평소 자신의 소비습관을 되돌아보고 구매행동과 예산계획에 대한 경험을 자유롭게 나누어보는 시간을 갖도록 설계하였다. 학습활동은 습득 목표(A)를 위한 활동인지, 의미 목표(M)를 위한 활동인지, 전이 목표(T)를 위한 활동인지로 구분하여 목표-평가-내용(활동) 사이의 일관성을 유지할 수 있도록 하였으며 Table 7과 같이 WHERETO의 흐름을 갖도록 계획하였다.

(2) 2단원: 행복한 삶을 위한 금융소비생활의 실천

2단원 ‘행복한 삶을 위한 금융소비생활의 실천’ 역시 1단원과 마찬가지로 백워드 디자인 3단계를 적용하여 프로그램을 설계하였다. 1단계 ‘바라는 결과 확인하기’에서 내용요소에 대한 우선 순위를 명료화하고 수업에서 가장 중요한 핵심개념을 찾기 위해 Wiggins와 McTighe (2005)가 제시한 동심원 구조를 활용한 결과는 Figure 3과 같다.

이 단원에서는 금융투자의 위험성을 인식하고 상품에 대한 충분한 이해를 바탕으로 금융 의사결정을 내려야 하며, 생애주기별 목표를 달성하기 위해서는 재무설계가 필요함을 깨닫고 일상생활에서 실천하도록 하는 것이 핵심이다. 따라서 이해 목표로 ‘금융 거래 과정에는 자기책임의 원칙이 있으므로 금융상품에 대한 이해를 바탕으로 신중한 의사결정을 내려야 한다’, ‘생애주기에 따라 달라지는 재무자원과 재무목표를 반영하여 재무설계를 해야 한다’를 설정하였다. 그리고 이해목표를 바탕으로 추론을 통해 ‘금융 환경과 서비스에 대한 이해를 바탕으로 생애주기별로 재무설계를 하고 이를 실천할 수 있다.’라는 전이 목표를 도출하였다(Table 8 참조).

2단계 ‘수용 가능한 증거 결정하기’에서 GRASPS에 맞춰 수행 과제를 설정한 결과는 Table 9와 같다. 2단원에서는 학생의 역할을 재무설계사로 가정하고, 고객의 생활환경과 재무상황을 파악하여 재무설계 포트폴리오를 제작하고 발표하는 수행과제를 계획하였으며, 그 외의 증거로는 퀴즈, 동료평가 및 자기평가, 배움노트 작성을 계획하였다.

학습경험 계획하기 3단계의 템플릿 적용 결과는 Table 10과 같다. 2단원은 재무설계를 위해 금융상품의 특징과 종류를 이해하는 것이 핵심적인 활동이므로, 금융상품에 대해 학생들이 얼마나 알고 있는지를 사전 퀴즈로 제시함으로써 학습계획에 참고하도록 하였다. 또한 생애주기별로 금융투자, 신용 및 부채관리 등의 종합적인 재무설계를 할 수 있는 수업 활동을 WHERETO에 따라 계획하였다.

2. 고등학교 가정교과 금융소비자교육 프로그램의 개발

백워드 디자인의 3단계 과정을 통해 설계된 금융소비자교육 프로그램은 구체적으로 차시별 교수·학습과정안과 워크북의 형태로 개발하였고, 전문가 9인의 타당도 검증을 거쳐 수정·보완한 후에 최종적으로 완성하였다.

1) 전문가 타당도 검증

고등학교 가정교과 금융소비자교육 프로그램은 고등학교 재직 경력이 있는 전문가 9인으로부터 평가를 받았다. 타당도 검증 결과는 Table 11과 같이 전체 문항의 평균은 3.81, CVR 지수는 .99로 산출되었다. 또한 모든 문항의 CVR이 .78 이상으로 Lawshe (1975)가 제시한 근거에 따라 본 프로그램은 타당성이 있는 것으로 검증 받았다.

전체 프로그램에 대한 전문가 평가의 평균값은 3.78이며 개방형 평가 문항의 결과도 대체로 긍정적으로 나타났다. 전문가들은 프로그램이 전반적으로 학생들의 금융리터러시 향상에 도움이 되고, 교수학습과정이 백워드 디자인에 적합한 활동으로 구성되어 있다고 평가하였다. 또한 프로그램이 교수자의 수업 동기를 증진시킬 수 있고, 학생 활동 중심으로 구성되어 동기를 부여하고 있으며, 각 내용을 생애주기별 재무설계와 연결하여 학습자가 자신의 삶을 주도적으로 계획하는 데 유용할 것이라는 평가를 받았다. 그러나 학습 내용이 너무 광범위하며 전문적인 용어가 많아서 학생들이 어렵게 느끼고, 현장교사가 지도하는 데 어려움이 있을 것이라는 의견이 있었다. 이에 따라 프로그램의 현장 실행 가능성의 CVR이 가장 낮게 산출되었으며, 보완 사항으로 교사용 지도서를 제작하거나 관련 연수를 기획해야 할 필요가 제시되었다.

각 차시별 평균값의 범위는 3.70~3.92이며 주제 7(18~21차시)의 평균값이 가장 낮았다. 이에 대한 개방형 평가 문항 분석 결과 18~21차시의 주제인 ‘생애주기별 재무설계’는 학습자의 수준에서 어려움을 느낄 수 있으므로 학습지에 예시 답안의 일부를 안내하는 것이 필요하며, 모둠 수행과제의 사례를 좀 더 다양하게 구성해보는 것이 좋을 것 같다는 의견이 있었다.

개방형 평가 문항의 전문가 의견을 바탕으로 각 차시별 교수·학습 과정안 및 워크북을 수정, 보완한 내용을 정리하면 Table 12와 같다.

2) 고등학교 가정교과 금융소비자교육 프로그램의 최종안 개발

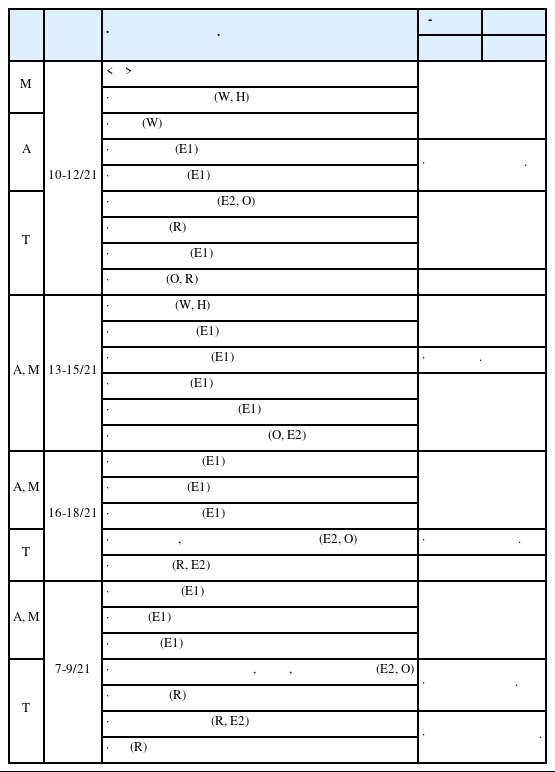

최종적으로 완성한 고등학교 가정교과 금융소비자교육 프로그램은 2개 단원, 7개 주제, 총 21차시의 교수·학습과정안과 워크북의 형태로 개발되었다. 교수·학습과정안은 주제별로 3차시씩 학습목표, 학습단계, WHERETO 요소, 교수학습활동, 시간으로 구분하여 학생활동이 잘 드러나도록 하였고, 워크북은 수업의 흐름에 따라 학생들이 읽어보고 학습 활동에 주도적으로 참여할 수 있도록 개발하였다(Figure 4 참조).

본 연구에서 개발한 고등학교 가정교과 금융소비자교육 프로그램을 전체적으로 살펴보면, Table 13에 제시된 바와 같이 1단원 ‘소비심리와 예산관리’는 총 9차시 수업으로 구성되어 있다. 1~3차시의 학습 주제는 ‘소비 트렌드와 소비심리 분석’으로 이 수업을 통해 학습자는 현대인의 무분별한 소비에 영향을 미치는 심리적 요인이 무엇인지를 파악하고, 다양한 합리적 선택 방법에 대해 배운다. 이후 학습한 지식을 실제 구매계획에 적용하는 활동을 통해 일상에서 합리적 소비를 실천하도록 구성하였다. 4~6차시의 주제는 ‘수입과 지출관리’로서 체크리스트를 통해 학습자가 자신의 소비유형을 파악하고 평소의 소비행동을 되돌아보게 하였다. 또한 다양한 소득과 지출의 유형과 특징을 이해하고 단기 재무목표를 설정한 후, 이를 달성하기 위하여 소득과 지출을 계획적으로 관리하는 예산수립 활동을 하도록 계획하였다. 7~9차시 주제는 ‘경제지표의 이해’이다. 이 수업은 거시경제지표가 우리 생활에 막대한 영향을 미침을 인식하고 학습자가 경제지표의 변화 양상을 금융 의사결정과정에 탄력적으로 반영하는 것을 목표로 한다. 또한 1단원을 마무리하는 차시이므로, 수업 내용을 연계·심화하기 위하여 지난 시간에 작성한 예산계획안을 경제지표의 변화에 따라 점검 및 변경하는 모둠활동을 계획하였다.

2단원 ‘행복한 삶을 위한 금융소비 생활의 실천’은 총 12차시 수업으로 구성하였다. 10~12차시 주제는 ‘금융투자의 기초’이다. 이 수업을 통해 학습자는 다양한 금융투자 상품의 종류와 특징을 이해하고 투자 상황에서 지켜야 할 원칙들을 배운다. 그리고 모의투자 활동을 수행하며 습득한 지식을 적용하도록 하였다. 13~15차시 주제는 ‘금융환경 변화와 금융소비자 보호’이다. 이 수업은 학습자가 금융환경의 변화 양상과 이러한 변화가 우리 삶에 미치는 영향을 이해하고 금융소비자를 보호하기 위한 다양한 제도를 알 수 있도록 설계하였다. 16~18차시 주제는 ‘신용과 위험관리’로 학습자가 신용대출의 순기능과 역기능, 부채와 위험관리 방안을 인식하고 자신의 생애주기에 따른 신용과 위험관리 방안을 계획해 보도록 구성하였다. 19~21차시 주제는 ‘초고령 사회의 생애주기별 재무설계’이다. 학습자는 이 수업을 통해 노년기의 자립적인 경제 생활을 위한 준비와 다양한 연금제도의 활용에 대해 이해한다. 나아가 2단원에 학습한 내용을 총체적으로 종합하여 자신의 생애주기별로 저축과 투자, 신용과 위험 및 노후 자금을 관리하는 재무설계 포트폴리오를 작성하며 수업을 마무리하도록 하였다.

결론 및 제언

본 연구의 목적은 백워드 디자인을 기반으로 고등학생의 금융리터러시 향상을 위한 금융소비자교육 프로그램을 설계 및 개발한 후 전문가들의 평가를 통해 타당성을 검증하여 가정교과에서 활용 가능한 금융소비자교육 프로그램을 제공하는 것이다. 연구 결과는 다음과 같다.

첫째, 가정교과 금융소비자교육 프로그램 설계 단계에서는 내용요소를 유목화하여 7개의 주제로 구성하고, 이를 다시 ‘소비심리와 예산관리’, ‘행복한 삶을 위한 금융소비생활의 실천’이라는 2개의 대단원으로 분류하였다. 이후 백워드 디자인 2.0 버전 템플릿을 적용하여 ‘바라는 결과 확인하기–수용가능한 증거 결정하기–학습경험 계획하기’의 3단계를 거쳐 총 21차시의 교수·학습 과정안과 워크북의 초안을 개발하였다.

둘째, 백워드 디자인으로 설계 및 개발한 가정교과 금융소비자 교육 프로그램은 고등학교 재직 경험이 있는 9명의 전문가 평가를 통해 타당도를 검증받았다. 전체 프로그램과 차시별 프로그램으로 나누어 전문가에게 타당도 검증을 받은 결과, 문항 전체 평균값은 3.81(4점 만점), CVR은 .99로 타당한 것으로 나타났으며, 차시별 학습 목표와 내용의 수준, 학습자의 참여도 면에서도 전반적으로 긍정적인 평가를 받았다. 프로그램의 개선사항으로는 ‘토론 활동에 대한 자세한 안내’, ‘어려운 주제의 이해를 높이기 위한 자료 추가’, ‘수행과제 사례의 다양화’ 등이 있었다. 이를 토대로 프로그램의 초안을 수정·보완하여 최종 프로그램을 완성하였다.

이상의 연구결과를 바탕으로 가정교과 금융소비자교육 프로그램에 대한 의의 및 시사점을 도출하면 다음과 같다.

첫째, 본 연구는 고등학생들의 금융리터러시 증진을 위해 가정 교과에서 백워드 디자인 모형에 기반하여 개발한 체계적인 금융소비자교육 프로그램이라는 점에서 의의가 있다. 경제환경의 급격한 변화로 현대인들은 일상적으로 금융상품을 선택하고 소비하는 삶을 살아가게 되었다. 그러나 다양한 금융상품의 홍수 속에서 지식과 정보가 부족한 금융소비자의 피해 사례는 급증하게 되었으며, 이를 해결하기 위해 2021년 3월부터 ‘금융소비자 보호법’이 시행되는 등 중요한 사회문제로 대두되었다. 가정교과는 이러한 삶과 사회의 문제를 가장 빠르고 민감하게 학문의 영역에 반영하는, 확장성과 유연성을 지닌 교과이다. 때문에 가정과에서 ‘금융’을 소비생활의 하위요인으로 다룰 것이 아니라, 그 비중을 확대하여 ‘금융소비자교육’이 이루어지도록 해야 한다는 주장이 꾸준히 제기되어 왔다. 그러나 지속적인 요구와 논의들에도 불구하고 고등학교 ‘가정교과 금융소비자교육’을 구현한 연구는 현재까지 없었다. 이는 학교 교육과정에서 수업시수가 적은 가정과의 특성상 ‘금융’에 관한 새로운 내용을 도입하기가 쉽지 않으며, 빠르게 변화하는 금융환경을 교육과정에 반영하기에는 시간이 소요되어 금융소비자교육을 시도하고 싶어 하는 교사들에게 지침이 될만한 지도서나 자료가 부족하다는 점이 작용한 것으로 보인다. 그러나 꾸준히 지속된 수많은 논의들은 금융소비자교육에 대한 가정과 교사들의 관심을 방증한다. 따라서 본 연구에서 개발한 프로그램은 학교현장에서 금융소비자교육의 실행을 희망하는 많은 가정과 교사들에게 도움을 줄 수 있을 것이며, 가정교과에서 금융소비자교육을 활성화하는 초석이 되어줄 것이다.

둘째, 본 연구는 고교학점제에 대비하고 학습자의 진로 탐색 및 금융리터러시 강화를 위해 고등학교 가정교과의 내용을 보다 전문화하여 선택과목과의 연결성을 강화하였다는데 의의가 있다. 고교학점제의 전면 시행과 더불어 2022 개정 고등학교 교육과정에서는 가정계열 선택과목이 ‘기술·가정’외에 ‘생활과학 탐구’, ‘생애 설계와 자립’, ‘아동발달과 부모’로 확대되었다(MOE, 2022). 특히 본 연구의 금융소비자교육 프로그램은 ‘기술·가정’ 과목의 ‘소비자와 생활복지’ 영역, ‘생활과학 탐구’ 과목의 ‘인간 행동과 생활과학’ 영역, ‘생애설계와 자립’ 과목의 ‘경제적 자립’ 영역의 수업에 활용하거나 가정계열 미니 과목으로도 개설이 가능할 것이다.

가정교과는 삶과 관련된 다양한 분야를 아우르는 만큼 학습자의 관심 영역과 많은 부분이 관련되어 있으며, 삶의 변화를 반영하여 교과 내용에 무궁무진한 확장성을 갖는다. 본 연구는 이러한 가정과의 성격과 ‘학생들의 적성과 관심을 반영한 교육과정의 유연성 제고’를 목적으로 하는 고교학점제의 취지와 매우 부합한 프로그램을 제공하였다는 점에서 의의를 갖는다.

이상의 연구결과를 바탕으로 한 제한점과 후속 연구를 위한 제언은 다음과 같다.

첫째, 본 연구는 고등학생만을 대상으로 프로그램을 개발하였고, 실행하여 효과를 검증하지 못했다는 한계가 있다. 후속 연구에서는 유·초·중학생을 대상으로 한 연계 프로그램을 개발하여 체계적이고 지속적인 금융소비자교육이 이루어지도록 해야 할 필요가 있으며, 고등학생을 대상으로 실행하여 금융리터러시가 실제적으로 증가하였는지 확인할 필요가 있다.

둘째, 금융소비자교육의 활성화를 위하여 교사를 위한 연수가 함께 이루어져야 한다. 금융소비자교육에 대한 사회적 요구와 학습자의 관심이 증대됨에 따라 가정교과 내에서의 금융소비자교육 역시 활발해질 것으로 예상된다. 특히 2022 개정 교육과정의 융합선택과목인 ‘생애 설계와 자립’ 과목의 내용요소로 금융소비 생활을 심층적으로 다루고 있다. 이에 학생들을 지도하는 교사를 위한 교육의 요구도 함께 증가할 것이다. 본 연구의 타당성 검증에 참여한 교사들은 금융소비자교육은 전문적인 용어와 지속적으로 변화하는 내용을 담고 있으므로, 교사를 위한 구체적인 자료 제공과 연수가 필요하다는 견해를 밝혔다. 그러므로 금융소비자교육과 관련한 가정과 교사들의 지식과 정보 수준, 요구를 파악하고, 이를 반영하여 연수계획의 기초자료를 제공하기 위한 후속 연구가 이루어져야 할 것이다

Notes

The author declares no conflict of interest with respect to the authorship or publication of this article.